私たち夫婦は、20代で総資産6,000万円を達成しました!

資産6,000万円のポートフォリオはどうなっているの?

私たち夫婦が個別株投資に手を出し始めたのは、コロナが流行り始めた2020年4月。

コロナショックで暴落していく株価を見て

「始めるなら今だ!」

と、思い切って個別株を買いました。

当時は手元資金も限られていたため、

「こんな大金を株式投資して良いのか…」

といった躊躇がありました。

その一方で

「この株がX倍になれば億り人だ…」

といった、今思えば見当違いのワクワクを感じていました。

そこから投資手法を研究・実践する中で4年が経ち、投資スタイルや資産にも大きな変化がありました。

コロナの暴落を機に株式投資を始めた方も多いと思うので、

- いわゆるブームに乗って個別株投資を始めた私たちのポートフォリオが今現在どうなっているのか

- ここに至るまでどのような成功体験、挫折体験をしてきたのか

といった実体験を紹介します。

本当に色んな挑戦&失敗がありました…!

20代で総資産6,000万円を達成した筆者夫婦の

- 資産全体ポートフォリオ

- 個別株ポートフォリオ

- 2020年〜現在まの保有銘柄、投資スタイルの変遷

- 今後の投資方針

についてまとめました。

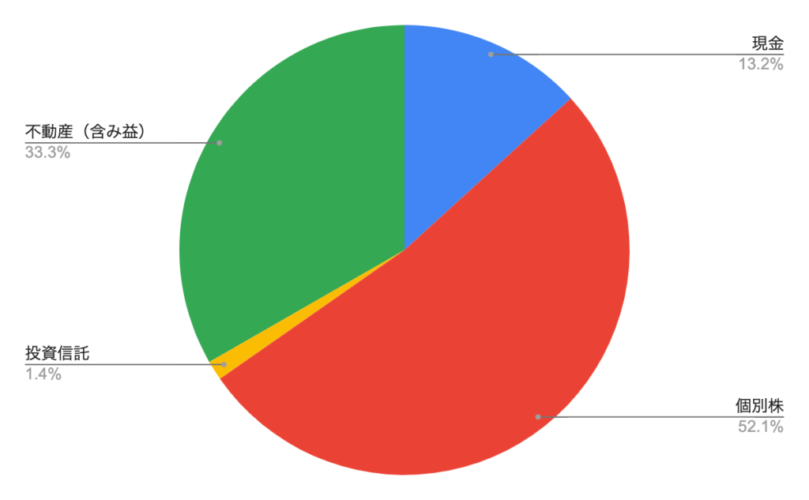

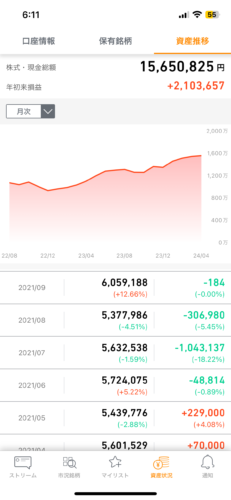

総資産6,000万円を達成した夫婦の

資産全体ポートフォリオ

まずは私たち夫婦の資産の全体像をご紹介。

資産は大きく分けて、

- 現金

- 個別株(日本株・米国株含む)

- 投資信託

- 不動産

の4つです。

不動産は、数年前に自宅用にマンションを買ったのですが、そこから物件価値がみるみる上昇…!

普通に住むために買ったわけですが、今では含み益が約2,000万円程と、嬉しい誤算です。

今回は株式投資を中心に紹介するので、不動産の話は別記事で…!

また、現在保有している投資信託は9割方、会社で積立している確定拠出年金です。

もちろん新NISAもやっています。

旧NISAはコツコツ積み立てをしていたのですが、それらは最近売ってしまいました。

それらも後段で紹介します。

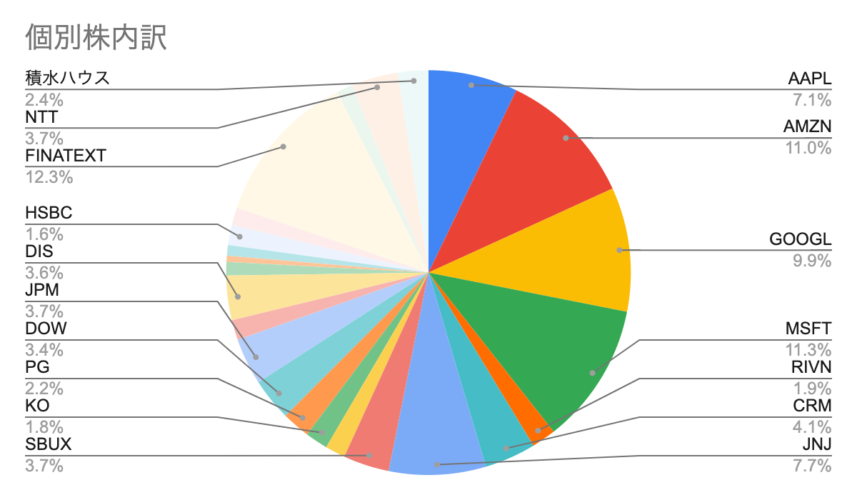

総資産6,000万円を達成した夫婦の

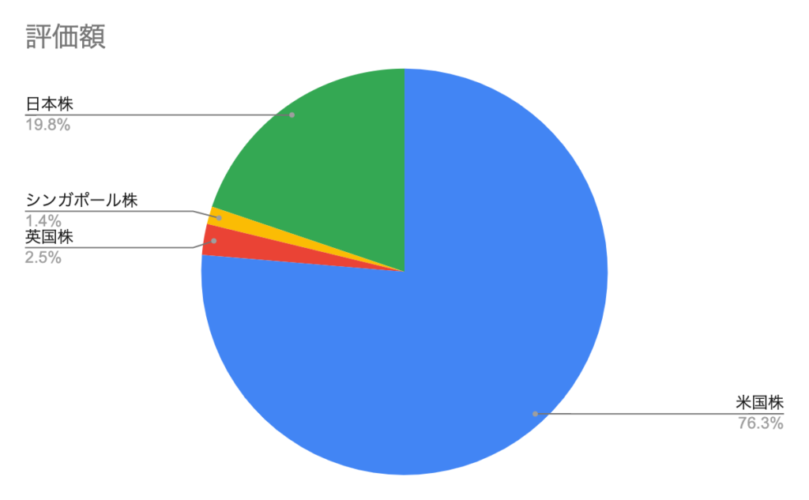

個別株ポートフォリオ

個別株は資産の約半分、3,000万円程保有しています。

国別に色分けすると、米国株がメインであることが分かります。

- GAFAMや安定配当の米国株をメインに投資

- FinatextやRivianといった当たれば高いリターンが狙える可能性がある銘柄に一部投資

といった、いわゆる「コア・サテライト戦略」になっています。

コア・サテライト戦略とは、ポートフォリオ(運用資産)を守りのコア(中核)と攻めのサテライト(衛星)に分けて管理する運用方法です。一般的に、コアの部分はリスクを抑え長期的に安定したリターンを得られるアセットクラス(資産クラス)で運用します。サテライトではコアよりも高いリターンが狙える可能性があるアセットクラスに投資します。

引用元:フィデリティ証券

各銘柄は基本的にホールドし、落ちてきた時に買い増しするといった、中長期投資スタイルです。

最近は、

- 米国金利の上昇

- 最近のハイテク銘柄の上昇

もあり、全体利回りは150%程。

今は中長期投資スタイルに落ち着いていますが、これまでは本当に色んな投資手法を試してきました…!

個別株投資完全初心者からどのような経緯を辿ってきたのかを紹介します。

総資産6,000万円を達成した夫婦の

投資遍歴

2020年:めちゃめちゃ稼げた

これまではロボアド等の放ったらかし投資をしていましたが、コロナを機に個別株投資を開始!

当時は資産も少なく、投資できるお金が限られていたため、とにかく株価が成長しそうな銘柄を買いました。

コロナ禍から連想し、今後業績が伸びそうな会社の株を様々保有しては、数週間程で売っていました。

- 投資スタイル:スイングトレード

- 投資対象:国内グロース株

- 投資銘柄例:ラクス、メドレー、エルテス、日経平均ダブルインパース…etc

- GotoTravelで旅行業界が上がるのでは、、、

- 巣篭もりによりネットの炎上リスク対策が上がるのでは、、、

- コロナ影響によりオンライン診療が流行るのでは、、、

などなど、色々連想しては、各企業の中長期計画やIR情報を読み漁り、投資を行っていました。

その結果…

- 2020年8月:+295,900

- 2020年9月:+270,570

- 2020年10月:+440,399

と、面白いぐらいに儲けることができました(笑)

特に、メドレーやラクスの寄与度が大きかったです。

ここで個別株投資の旨みを味わってしまったというわけです!

このままX倍になったら会社辞めれる!

なんて本気でシュミレーションしていましたが、落とし穴が待っていました…。

2021年前半:損切りで資産的にも心理的にもやられる

結論、2021年は相場全体の下落にされるがまま、大きく資産を減らしました。

これまで上昇相場しか知らなかったので、あれよあれと損が膨らみ、典型的なやられ方でした。

- 投資スタイル:デイトレード、スキャルピング、信用売り

- 投資対象:国内グロース株

- 投資銘柄例:Sansan、メルカリ…etc

2021年は相場全体が上がらなくなり、順張りのスイングトレードでは儲からなくなってきたので、短期売買にも手を出し始めました。

その結果…

2020年の儲けを全て失う結果に…。

デイトレード・スキャルピング、空売りにチャレンジしてみた結果、みるみると資産が減っていきました。

当時はまだ資産も少なかったので、100万円レベルの損切りは震えました…。

一方、比較的早めに損切りの判断ができたため、相場からは退場せずに済んだのは不幸中の幸いです。

当時はマザーズ全体が下がっていたので、単純に「逆張りなら儲けられるのでは?」と思いました。

Sansanやメルカリといった大型銘柄を空売りしたのですが、当時の相場はかなり不安定。

レバレッジをかけたプレッシャーに耐えられず、結局上手くいきませんでした…。

ソワソワしてしまって、心が保たないなぁ…という感じでした。

デイトレードやスキャルピングといった短期売買にも手を出しました。

デイトレードとは、その名の通り、1日の取引時間中に金融商品を売買し、翌日に持ち越さない取引手法。

スキャルピングとは、信用取引でレバレッジをかけつつ、数秒・数分といった極端に短い間隔で株を売り買いする手法です。

スキャルピングは、投資インフルエンサーのテスタさんが大金を築き上げた手法で、「買った価格より一円でも上がった瞬間に売れば儲かるのでリスクが少なく確実に儲けられる」という理論です。

確かに、買った価格より1円も上がらずに下がり続けることはないでしょうから、これなら確実にコツコツ儲けられると思いました。

…が、理論通りには上手くいきませんでした。

頭では分かっていても、リターンを追い求めてしまって、結局売買タイミングを失ってしまったり…

また、夏休みに一日中板に張り付いてスキャルピングをした時もありましたが、正直、ずっと画面を睨めっこは精神衛生上も良くありません。

空売りの時もそうでしたが、ここまで板に張り付いてしまうと、「不労所得」ではなく「労働」で効率が悪いのでは?という思いも芽生え、これらの手法はやめました。

色々な投資手法を試したものの、結局私たちには合わず、資産は大きく減る結果に…(涙)

2021年後半:米国株に目覚める

2021年前半の失敗経験を通じて分かったのは、短期の株価変動を正確に予測するのはかなり難しいということです。

普通の人は、買った株が予想と逆に少しでも触れてしまうと不安になり、途中で売ってしまいます。(そして、売った後に上がったりするものです。)

また、個人投資家が利益を上げるには、相場環境がめちゃめちゃ大事です。

もちろん相場環境が下り坂でも株価が上がっている銘柄はありますが、そんな銘柄を個人投資家が掘り当てるのは至難の業。

個人投資家としての努力の範囲で、勝つのは難しい世界と言えるでしょう。

「全体が上がっている相場で投資をすることが、儲けるための大前提」ということを肝に銘じました。

機関投資家には敵わないので、機関投資家のおこぼれを狙おうくらいの気持ちです。

そんな時に目にしたのが、米国株。

- S&P500といった米国株価指数

- GAFAMをはじめとする米国の大型銘柄

は、過去10数年間で右肩上がり。

また、米国や世界の人口推移などを考えると、今後5年、10年も同じように上昇する可能性が高いと感じました。

これであれば

「個人投資家としての努力で利益を上げられる可能性が高い!」

と思い、ここで保有していた日本株はほぼ全て売っぱらい、米国大型株の中長期投資にシフト。

- 投資スタイル:中長期投資

- 投資対象:米国株(グロース株中心)

- 投資銘柄例:アルファベット、アマゾン、マクドナルド…etc

具体的には、

- GAFAMやセールスフォースといった大型グロース株

- ジョンソン&ジョンソンやマクドナルドやといった成長性と配当両方が見込める銘柄

を購入しました。

米国株にシフトした理由は、下記の記事で詳しく解説しています。

米国株投資って難しい?実は個人投資家に優しい3つの理由【日本株よりもカンタン】

米国株投資って難しい?実は個人投資家に優しい3つの理由【日本株よりもカンタン】 2022年、2023年:米国株銘柄を買い足し

基本的には2021年後半に買った銘柄をガチホしつつ、

- P&G

- コカコーラ

- スターバックス

といった配当系の銘柄を増やしていきました。

- 投資スタイル:中長期投資

- 投資対象:米国株(グロース株・配当株)

- 投資銘柄例:アルファベット、アマゾン、マクドナルド…etc

正直、GAFAMについてはコロナバブルのピーク直前に買ったので、アマゾンやアルファベットは-40%ほどに落ち込んだ時期もあります。

しかし、ここは2021年までの反省を活かして&米国株の持続的な成長力を信じて、ガチホしつつ少量の買い増しをしました。

結果、2024年4月現在は円安に振れたことや生成AIブームもあり、一部銘柄はダブルバガーを達成しています。

また、円安効果もあり全銘柄プラスです。

2024年:配当株投資に徐々にシフト

私たちは将来的に「資産形成で脱サラ」を目標にしています。

この目標から逆算して、現金収入が得られる配当株に少しずつシフトを進めています。

- 投資スタイル:中長期投資

- 投資対象:米国株(グロース株・配当株)、日本株・英国株・シンガポール株(配当株)

- 投資銘柄例:アルファベット、アマゾン、マクドナルド…etc

これまでの投資や副業で一定の資産が貯まってきたので、2024年に入ってからは新NISAを利用して高配当株を増やしています。

これまでは米国株中心でしたが、新NISAの非課税枠を最大限有効に使おうと考え、日本株や英国株、シンガポール株も保持しています。

英国・シンガポールは現地課税がかからないので、新NISAを活用することで非課税で配当を受け取れます。(米国株は新NISAを使えど現地課税10%が引かれてしまいます。)

また、ポートフォリオが米国株に偏っていたので、他の国に資産を分散することも進めています。

配当金は再投資しています!

なお、配当での現金収入を増やす方針に基づき、2020年以降積み立ててきた旧NISAについては、ほぼ全て売却し、700万円ほどの現金化をしました。

余力資金が生まれたので、タイミングをみて、再投資を考えています。

総資産6,000万円を達成した夫婦の

今後の投資方針

「資産形成で脱サラ」の目標に向け、今後も高配当株を中心に買い増しをしていく方針です。

とはいえ、キャピタルゲインも捨てきれないので、FinatextやRivianといった0にも100にもなりうる銘柄を資産の10%程保有しています。

特段意識したわけではありませんが、結果的には「コア・サテライト戦略」としてリスク分散しています。

基本的には、旧NISAの売却資金や月々のキャッシュフローの中で投資をしつつ、脱サラの目処がたったタイミングでは、GAFAMやその他成長株を売却し、ポートフォリオ全て高配当株に振り向けるのが完成系です。

「全体が上昇している勝ち筋のある相場で、中長期保有」というスタンスは変えずに気長に投資をしていこうと思います!

総資産6,000万円を達成した夫婦の

資産ポートフォリオまとめ

今回は、総資産6,000万円の夫婦の資産ポートフォリオや、投資遍歴、今後の投資方針についてまとめました。

失敗や成功を自らの意思で積み重ねることで、自分に合った投資スタイルが見つかります。

個人的には米国株はまだまだ緩やかに伸びると思っておりオススメですが、色んな投資手法・スタイルを試してみることをおすすめします。

一方、資金が尽きて投資が続けられなくなっては元も子もないので、株式投資は余裕資金で節度を持って挑戦しましょう!

最後までお読みいただき、ありがとうございました。